相談者⑤

E男さん

60歳。定年退職後、再雇用で就労中。できる限り長く働きたい。

持ち家で住宅ローンなし。退職金なし。貯蓄が少ない。

公的年金だけでは、老後資金が「2,000万円」不足するとの情報から、E男さんは、資産運用を始めたいと考えている。

しかし、E男さんは、今まで、資産運用の経験がなく、不安に感じている。

最近、ウェルスナビなどの「ロボアドバイザー」のTV-CMが頻繫に流れているが、どのようなものなのか知りたい。

1.老後に「2,000万円」が必要か

本当に老後に「2,000万円」を用意する必要があるのでしょうか。

既述の相談者④のD子さんは、おひとり様で貯蓄額600万円にもかかわらず、1,800万円の不足が生じます。

また、総務省の「家計調査年報」には、老後は公的年金を受給しても、1か月当たり5万円の赤字が出るという統計データがあります。仮に老後を30年間とすると、その不足額は1,800万円(5万円×12か月×30年間)となります。

2019年6月に金融庁が発表した報告書では、不足額の合計を「2,000万円」としていましたが、この「2,000万円」という金額は現実的な数字といえます。

もし、貯蓄しているお金に金利がついて増えれば収入の足しになるかもしれませんが、現在は、預貯金に預けているだけではお金は増えない状況です。経済的にゆとりをもって長生きをするには、お金を貯めておくことだけでなく、増やしておくことも考える必要がありそうです。

2.初心者が「やるべきこと」

ここでは、E男さんが心配している、資産運用の初心者がやるべきことを学びます。

●いくら投資に回せるか考える

全額を投資に回すのはおすすめできません。すでに使いみちが決まっているお金と、不測の事態に備えておきたいお金は貯蓄しておき、残りで投資するようにしましょう。

●リスクとリターンについて知ること

資産運用の種類と、そのリスクやリターンを学びます。一つの方法に偏らないよう、複数の種類でバランス良く運用するのが大事です。

●シミュレーションしてみる

どれだけリスクを取るかによって、配分を決めます。

シミュレーションは、金融庁の「資産運用シミュレーション」が便利です。

3.初心者が「やってはいけないこと」

さて、次に初心者のE男さんがやってはいけないことを考えます。

●資産の大半を投資する

すでに説明したとおり、使う予定のあるお金は貯蓄として確保しておきます。投資は余裕資金から行いましょう。

●一度に大金をつぎこむ

資産運用に焦りは禁物。一度に購入すると思わぬ高値で掴んでしまうかもしれません。投資信託を10万円分購入するのであれば、毎月1万円×10カ月など、時期を分散させましょう。まさに「タイミング・イズ・マネー」です。

●同じ投資先に大金をつぎこむ

投資先は株式、投資信託、など、複数の種類に分けるのが鉄則です。また、10万円分の投資信託を購入するのであれば、5つの銘柄に2万円ずつなど、さらに小分けにします。

4.資産運用の初心者におすすめ、「ロボアドバイザー」とは

「ロボアドバイザー」とは、投資家の代わりに「人工知能」が自動的に資産運用するサービスのことです。

ロボアドバイザーは、知識や手間は不要です。投資の知識や経験が少ない方、投資の運用に十分な時間が取れない方などは、特に投資一任型のロボアドバイザーが適していると言えます。

ロボアドバイザーには、さまざまなメリット・デメリットがあります。それぞれを見ていきましょう。

4-1.メリット

●少額から始められる

ロボアドバイザーは、10万円以下の資金から投資をスタートすることができます。

●投資の知識がなくても始められる

ロボアドバイザーは、特別な投資知識を必要とせずに資産運用が始められます。

●手間がかからない

ロボアドバイザーのメリットは「手間がかからない」という点です。

そのため、投資初心者でも、手間と時間をかけずに資産運用することができます。

●感情に左右されない

投資では、その時々の感情によって大きく損をすることがあります。

ロボアドバイザーは、運用中に生じる感情に左右されずに、データやルールに基づいた資産運用をすることが可能です。

●最適な資産配分を決定する

ロボアドバイザーは。利用者の回答内容に従って資産運用の目的やリスク許容度などに応じて適したポートフォリオを自動的に作成してくれます。つまり、リスクを恐れずに投資をしたい人には「ハイリスク・ハイリターン」な資産配分を、リスクを避けたい人には「ローリスク・ローリターン」な資産配分をそれぞれ作成して運用してくれるというメリットがあります。

●専門家に相談する必要がない

ロボアドバイザーが普及したことで専門家に相談することが必ずしも必要ではなくなりました。

4-2.デメリット

ロボアドバイザーには次のようなデメリットがあります。それぞれ確認していきましょう。

●運用コストが高い

ロボアドバイザーのデメリットは、「株式投資より運用コストが高い」ことです。

●経験を積むことが難しい

利用者は何もせずに投資ができてしまうため、投資経験を積むことが難しくなる点がデメリットとなります。

●短期的に大きな成果は望めない

ロボアドバイザーは、長期的に資産を運用していく保守的な投資手法になります。

●元本割れのリスクがある

投資を始める理由として、「お金を増やすため」という人がほとんどですが、投資には「元本割れ」というリスクがあります。元本割れとは資産運用した結果、初めの投資金額を下回ることです。

4-3.主要ロボアドバイザーの比較

| ロボアドバイザー | 最低投資額 |

| WealthNavi(ウェルスナビ) | 10万円 |

| 楽ラップ | 10万円 |

| THEO(テオ) | 10万円 |

| マネラップ(MSV LIFE) | 1,000円 |

| 投信工房 | 100円 |

最近では、ロボアドバイザーのテレビCMが頻繁に流れるなど、認知度も高まってきています。ロボアドバイザーを利用した資産運用も、投資である以上は元本割れのリスクがあります。

リスクをきちんと把握した上で、まずは「手軽に資産運用を始めてみたい」という方はロボアドバイザーを検討してみてはいかがでしょうか。

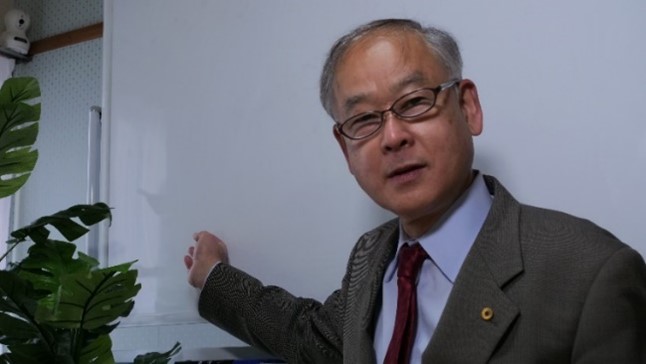

相談員(マイケル岡田)がアドバイス。

相談料は3,000円。

メールokada-office@tokyo.eeyo.jpまでご連絡ください。

コメント